Chứng khoán KB Việt Nam (KBSV) vừa có báo cáo phân tích doanh nghiệp ngành chứng khoán với nhận định hồi phục cùng thị trường chung.

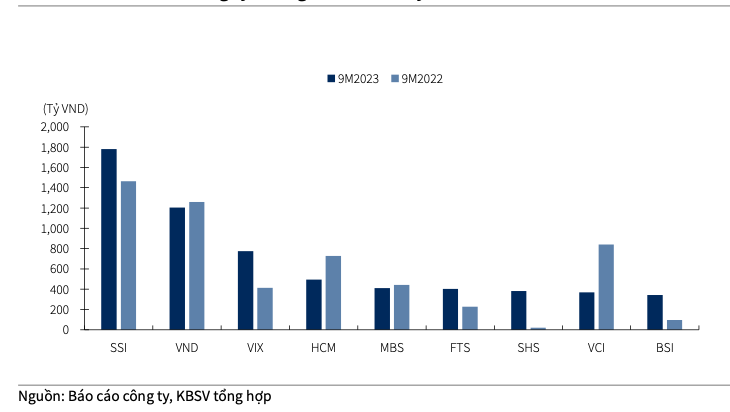

Lợi nhuận của nhóm công ty chứng khoán trong 9 tháng 2023 tăng nhẹ so với cùng kỳ

9 tháng đầu năm (9M2023), lợi nhuận hoạt động của nhóm các công ty chứng khoán đạt 21.618 tỷ đồng, tăng 9% so quý trước. Còn lợi nhuận sau thuế đạt 10.722 tỷ đồng, tăng 2,7% so cùng kỳ.

Diễn biến trái chiều ở các mảng kinh doanh cùng hiệu quả hoạt động trên vốn chủ giảm do tốc độ tăng vốn cao và diễn biến thị trường không thuận lợi 9M2023.

Lợi nhuận gộp mảng môi giới chứng khoán nhóm các CTCK mà KBSV theo dõi đạt 1.800 tỷ, giảm 48,9% so cùng kỳ; mảng cho vay ký quỹ đạt 8.618 tỷ đồng, giảm 13,7% so cùng kỳ; mảng đầu tư tăng 229,9% so cùng kỳ, đạt 10.702 tỷ đồng nhờ mức nền thấp trong năm 2022. Chỉ số ROE trung bình 9M2023 đạt 7,7%, thấp hơn nhiều so với giai đoạn 2020 – 2021 do tốc độ tăng vốn cao cùng diễn biến thị trường thiếu ổn định.

|

| LNST các công ty chứng khoán niêm yết 9M2023 |

Cuộc đua tăng vốn vẫn đang diễn ra

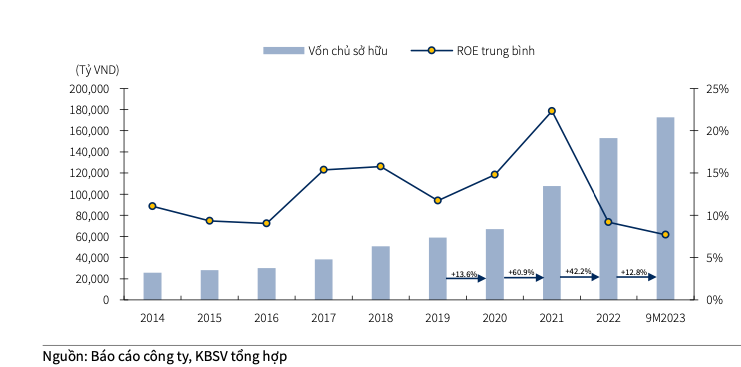

Mặc dù đã có dấu hiệu chậm lại tuy nhiên cuộc đua tăng vốn của ngành chứng khoán vẫn đang diễn ra mạnh mẽ. Tính đến 9M2023, tổng quy mô vốn chủ sở hữu nhóm CTCK quan sát đạt 172.702 tỷ, tăng 12,8% so đầu năm; tăng trưởng trung bình giai đoạn 2019 – 9M2023 đạt 30,8%/năm.

Một số thương vụ tăng vốn đáng chú ý trong năm 2023 có thể kể đến như: TCBS thực hiện phát hành cổ phiếu riêng lẻ trị giá 10.000 tỷ đồng và tính đến cuối quý 3/2023, vốn chủ sở hữu của TCBS cao nhất toàn ngành, đạt 22.960 tỷ đồng. ACBS tăng vốn điều lệ từ 1.500 tỷ lên 4.000 tỷ đồng, qua đó lọt top 11 quy mô vốn chủ sở hữu tính tới thời điểm hiện tại.

Trong năm 2024, câu chuyện tăng vốn vẫn sẽ tiếp diễn khi đã có ACBS và HSC đều dự kiến tăng vốn lên trên 7.000 tỷ đồng hay Chứng khoán LPBank (LPBS) dự kiến tăng vốn từ 250 tỷ lên 3.888 tỷ vào đầu năm 2024.

Mục đích của việc liên tục tăng vốn của các công ty chứng khoán trong giai đoạn vừa qua có thể kể đến: (1) Tăng quy mô cho vay ký quỹ. Theo Quyết định 87/QĐ-UBCK, tổng dư nợ cho vay chứng khoán không được vượt quá 200% vốn chủ sở hữu và dư nợ cho vay đối với 1 mã chứng khoán không được quá 10% vốn chủ sở hữu của công ty chứng khoán; (2) Vốn chủ sở hữu lớn hơn giúp các CTCK đa dạng tiếp cận các nguồn vốn, đặc biệt là các ngân hàng nước ngoài; (3) Thêm nguồn lực để đầu tư số hóa hoạt động của doanh nghiệp.

Tuy nhiên, diễn biến thị trường chứng khoán biến động theo hướng tiêu cực trong năm 2022 (VN-Index giảm 32,7%) và hồi phục ở mức vừa phải trong năm 2023 (VN-Index tăng 9,7% so đầu năm) cùng với việc tăng vốn liên tục khiến cho hiệu quả hoạt động của các Công ty chứng khoán phần nào bị ảnh hưởng. Chỉ số ROE trung bình tính đến 9M2023 chỉ đạt 7,7%, thấp hơn nhiều so với giai đoạn 2020 – 2021 và là mức thấp nhất tính từ năm 2014.

Theo quan điểm của KBSV, sẽ cần mất 2-3 năm khi thanh khoản thị trường được cải thiện và các công ty chứng khoán đa dạng hơn các kênh hoạt động, đầu tư, tận dụng tốt hơn phần nguồn vốn tăng thêm để các chỉ số hiệu quả hoạt động cao trở lại như giai đoạn trước.

|

| Tăng trưởng quy mô vốn chủ sở hữu – ROE giai đoạn 2014 – 9M2023 |

Thị trường chứng khoán năm 2024 sẽ có sự phục hồi tốt cả về giá và thanh khoản

Theo quan điểm của KBSV, thị trường chứng khoán Việt Nam trong năm 2024 sẽ có sự phục hồi tốt so với giai đoạn 2022–2023.

Thứ nhất do định giá thị trường đang ở mức thấp. Chỉ số PE tính đến ngày 22/12/2023 đạt 14.7x thấp hơn mức trung bình PE 10 năm của VN-Index là 16.6x.

Dựa trên tăng trưởng lợi nhuận toàn thị trường kỳ vọng đạt khoảng 15% trong năm 2024 với động lực từ nhóm hàng tiêu dùng, nguyên vật liệu, tài chính, PE forward 2024 dự kiến đạt 12.8x, thấp hơn độ lệch chuẩn -1 của trung bình PE 10 năm là 13.5x. Trong khi đó, chỉ số P/B của VN-Index tại ngày 22/12/2023 đạt 1.61x, thấp hơn độ lệch chuẩn -1 của trung bình P/B 10 năm là 1.78x. Vùng P/B 1.5x - 1.6x cũng là vùng định giá thấp nhất của VN-Index trong 10 năm qua.

Thứ hai, thanh khoản thị trường sẽ được cải thiện trong năm 2024 nhờ nền lãi suất thấp và đưa vào vận hành hệ thống KRX. Cuối 2022 đầu 2023, thị trường giảm điểm và tạo đáy trước những diễn biến tiêu cực từ vĩ mô quốc tế kết hợp với cuộc khủng hoảng thị trường trái phiếu và vụ việc liên quan đến Vạn Thịnh Phát.

Thanh khoản thị trường giao động ở mức 10.000–12.000 tỷ đồng/phiên. KBSV cho rằng đây sẽ là vùng đáy của thanh khoản trong nhiều năm tới và giá trị giao dịch sẽ được cải thiện trong năm 2024 nhờ: (1) Kỳ vọng thị trường tăng giá thu hút dòng tiền đầu tư; (2) Lãi suất huy động và cho vay đều về mức thấp, tăng sức hấp dẫn của các tài sản đầu tư tài chính; (3) Áp dụng hệ thống KRX.

Thị trường chứng khoán phục hồi tốt là động lực mạnh mẽ để các CTCK cải thiện hoạt động kinh doanh của mình ở tất cả các mảng kinh doanh chính bao gồm đầu tư, môi giới chứng khoán và cho vay ký quỹ.

Hệ thống KRX là động lực chính cho đà tăng giá của nhóm chứng khoán trong năm 2024

Trong năm 2024, thông tin về việc vận hành hệ thống KRX sau 10 năm lỡ hẹn là động lực quan trọng cho đà tăng giá của nhóm cổ phiếu ngành chứng khoán.

KRX là hệ thống công nghệ thông tin điều hành và quản lý giao dịch trên thị trường chứng khoán của Hàn Quốc, được sở giao dịch chứng khoán TP.HCM (HOSE) ký hết chuyển giao công nghệ với Sở giao dịch Chứng khoán Hàn Quốc (KRX) vào tháng 12/2012, kỳ vọng sẽ đi vào vận hành trong năm 2024 sau khoảng thời gian 8 năm trì hoãn (dự tính ban đầu hoàn thành vào 1Q2015).

Khi hệ thống KRX được vận hành hoàn thiện và sử dụng hết các tính năng sẽ đem đến những thay đổi lớn bao gồm: (1) Cải thiện số lượng lệnh, tốc độ khớp lệnh; (2) Giao dịch T+1, T+0, giảm thời gian thanh toán; (3) Đa dạng hóa sản phẩm, hình thức đầu tư như nghiệp vụ bán khống, các hợp đồng quyền chọn... Tuy nhiên, trong ngắn trung hạn, hệ thống KRX nhiều khả năng sẽ chỉ tập trung vận hành các tác vụ cơ bản, đảm bảo tính ổn định của hệ thống.

Theo kế hoạch ban đầu của HOSE, hệ thống KRX sẽ chính thức được Go – Live vào ngày 25/12/2023. Tuy nhiên ngày 21/12, HOSE tiếp tuc có văn bản thông báo tới các công ty chứng khoán thành viên về thực hiện kiểm thử FAT ( kiểm thử đợt cuối cùng) trong 3 ngày từ ngày 22/12 đến ngày 24/12 và báo cáo kết quả cho HOSE vào ngày 25/12.

Theo quan điểm của KBSV, thời gian thực hiện Go – Live có thể sang quý 2/2024 để hệ thống hoàn thiện, đảm bảo giao dịch thông suốt không phát sinh lỗi nghiêm trọng. Về cơ bản, hệ thống Go - Live chậm hơn dự kiến không ảnh hưởng quá nhiều đến hoạt động giao dịch trên thị trường khi thanh khoản giai đoạn này vẫn đang ở mức vừa phải tuy nhiên sẽ có tác động tâm lý trong ngắn hạn, đặc biệt đối với nhóm cổ phiếu chứng khoán.

Kỳ vọng thanh khoản cải thiện mạnh mẽ sau khi KRX vận hành ổn định, yếu tố quan trọng để nâng hạng thị trường

Thanh khoản cải thiện nhờ giải quyết nghẽn lệnh, tăng tốc độ xử lý lệnh và giao dịch T+1 sẽ là điểm nhấn chính khi vận hành hệ thống KRX.

Theo thông tin từ HOSE, hệ thống KRX sẽ cho phép nghiệp vụ bán chứng khoán chờ về (T+1) ngay từ thời điểm ban đầu, giúp đẩy nhanh vòng quay vốn trong hoạt động giao dịch của các nhà đầu tư trên thị trường.

Tại các thị trường đã áp dụng cho phép bán chứng khoán chờ về như Mỹ, Hàn Quốc, Nhật Bản, Thái Lan..., giá trị giao dịch bình quân một phiên của các thị trường này trong 5 năm qua đạt xấp xỉ 0,3% tổng vốn hoá thị trường.

Con số này thậm chí còn cao hơn với các nước thuộc khu vực châu Á và thị trường mới nổi, đạt 0,42% (với đặc điểm giá trị giao dịch của các nhà đầu tư cá nhân chiếm tỷ trọng lớn) trong khi GTGD bình quân trên vốn hoá của Việt Nam là 0,23%.

KBSV kỳ vọng khi hệ thống KRX đi vào hoạt động ổn định có thể giúp giá trị giao dịch trung bình 1 phiên của VN-Index tiến dần về mức 0,3% - 0,4% vốn hóa thị trường, tương đương tăng 30% – 70% so với thanh khoản trung bình 5 năm gần đây.

Về nâng hạng thị trường, tháng 9/2023, Việt Nam tiếp tục nằm trong danh sách xem xét nâng hạng của FTSE Russell, tuy nhiên vẫn chưa đáp ứng đủ điều kiện để chính thức trở thành thị trường mới nổi.

Theo báo cáo từ FTSE, Việt Nam hiện còn 2/9 điều kiện để được nâng hạng bao gồm: (1) Chuyển giao đối ứng thanh toán chấm mức “Hạn chế” do hiện tại, nhà đầu tư cần có tiền khi đặt lệnh giao dịch thay vì chỉ cần có tiền khi thực hiện giao dịch; (2) Tiêu chí Chi phí xử lý giao dịch thất bại không được chấm điểm do nhà đầu tư hiện cần có đủ 100% tiền mặt khi đặt lệnh giao dịch nên không xảy ra giao dịch thất bại.

Theo đánh giá của KBSV, KRX sau khi đi vào vận hành sẽ giải quyết được cả 2 vấn đề này tuy nhiên thời gian đầu nhiều khả năng chỉ áp dụng đối với nhà đầu tư tổ chức nước ngoài.

KBSV cho rằng cơ hội nâng hạng thị trường trong kỳ xem xét nâng hạng của FTSE cuối năm 2024 hoặc muộn hơn là sang năm 2025 là có cơ sở.

Định giá đã phần nào phản ánh kỳ vọng ngắn hạn về hệ thống KRX tuy nhiên vẫn đang ở mức hấp dẫn trong trung – dài hạn

Trong năm 2023, giá cổ phiếu chứng khoán đã có những nhịp tăng giá tương đối mạnh mẽ so với thị trường chung, phản ánh kỳ vọng của thị trường vào việc vận hành hệ thống KRX vào cuối năm.

Hiện tại, hầu hết các cổ phiếu trong ngành đều đang giao dịch ở mức trên hoặc tiệp cận vùng P/B trung bình 5 năm.

Với kỳ vọng thị trường chứng khoán sẽ phục hồi tốt trong năm 2024 về cả giá và thanh khoản cùng các tác động tích cực của đưa vào vận hành hệ thống KRX, nhà đầu tư có thể xem xét và lựa chọn đầu tư vào các cổ phiếu thuộc ngành chứng khoán vào những nhịp điều chỉnh về hoặc dưới mức P/B trung bình để có lợi suất kỳ vọng lớn.