Tổng Công ty Điện lực Dầu khí Việt Nam (HoSE: POW) công bố bản tin nhà đầu tư tháng 4/2021 với sản lượng điện thương phẩm đạt 1,8 tỷ kWh, tăng nhẹ 2% so cùng kỳ.

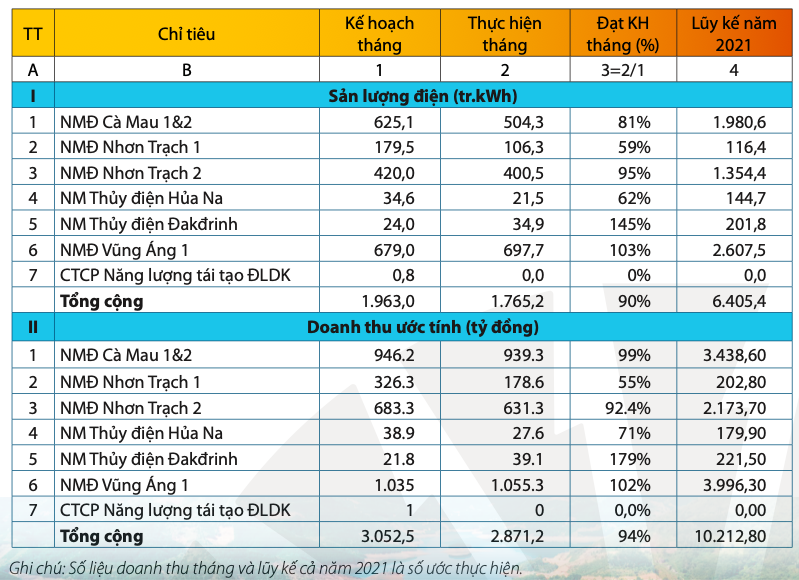

Tuy nhiên, sản lượng điện thương phẩm 4 tháng năm 2021 của POW lại ghi nhận 6,4 tỷ kWh, giảm 9% khi kết quả kinh doanh của các nhà máy điện khí kém tích cực do sản lượng điện hợp đồng thấp hơn, điều này một phần được bù đắp bởi KQKD tích cực của các nhà máy điện than và sản lượng thủy điện tăng trưởng mạnh.

|

| Kết quả kinh doanh 4 tháng của POW |

Theo đó, doanh thu tháng 4 của POW đạt 2.871 tỷ đồng, đạt 94% kế hoạch tháng. Luỹ kế 4 tháng ở mức 10.212,8 tỷ đồng.

Trong tháng 5, POW đặt mục tiêu sản lượng dự kiến 2.010,3 triệu kWh và doanh thu ước đạt 3.158 tỷ đồng.

Công ty sẽ tiếp tục làm việc với EVN/EPTC để đàm phán các PPA, hợp đồng sửa đổi bổ sung PPA cho các nhà máy điện Nhơn Trạch 1, Vũng Áng 1, Nhơn Trạch 3&4.

Theo CTCK Mirae Asset, trong tháng 3/2021, POW đã thoái vốn toàn bộ 51.58% vốn tại CTCP Máy - Thiết bị Dầu khí (UPCoM: PVM). Dựa trên thị giá cổ phiếu PVM ngày 17/03/2021 ở mức 27,818 đồng/cp, lợi nhuận từ việc thoái vốn dự phóng đạt 365 tỷ đồng, bù đắp cho tác động từ yếu tố sản lượng điện bán giảm 12% so với cùng kỳ.

Năm 2021, Mirae Asset dự phóng lợi nhuận gộp của POW sẽ giảm 17% so với năm 2020 khi không tính đến các khoản thu bất thường do trong quý 4/2020, POW đã ghi nhận 1,028 tỷ đồng doanh thu và lợi nhuận gộp liên quan đến chênh lệch tỷ giá 2016 và 2017 của nhà máy Vũng Áng 1.

Tuy nhiên trong năm nay, chi phí lãi vay của POW ước giảm 21% so với năm 2020. Bên cạnh đó, lợi nhuận gộp từ hoạt động sản xuất điện của Công ty được dự phóng tăng 7% nhờ ghi nhận chi phí sửa chữa bảo dưỡng tại nhà máy Cà Mau 1 và 2 cũng như Vũng Áng 1 thấp hơn 22-23% so với năm trước. Dẫn đến lợi nhuận sau thuế của POW được Mirae Asset dự phóng sẽ vượt 65% kế hoạch sơ bộ 2021 mà Công ty đã đề ra.

Đến năm 2022, CTCK này dự báo tốc độ tăng trưởng lãi ròng của POW sẽ đạt 44% với sản lượng điện sẽ được cải thiện 22% cùng với đó là việc chi phí lãi vay tiếp tục giảm 15%. Trong đó, sản lượng của nhà máy Cà Mau 1 và 2 cũng như Vũng Áng 1 được ước tăng lần lượt 17% và 11% sau quá trình đại tu trong 2021.

Mặt khác, Mirae Asset kỳ vọng nhà máy Nhơn Trạch 1 sẽ quay lại hiệu suất hoạt động bình thường từ 2022 với sản lượng dự kiến đạt 2,799 triệu kWh (tăng 240% so với năm 2021). Bên cạnh đó, ngoài nguồn khí bổ sung từ mỏ Sao Vàng Đại Nguyệt, POW đang có kế hoạch hợp tác với GAS và PVS nghiên cứu sử dụng khí LNG cho nhà máy này.