VCSC điều chỉnh giảm giá mục tiêu do điều chỉnh giảm 11% tổng dự báo lãi ròng giai đoạn 2023-2027 (lần lượt giảm 6%/37%/5%/4%/4% cho các năm 2023/24/25/26/27).

|

| VCSC dự báo kết quả kinh doanh của NT1 |

Điều này chủ yếu do VCSC điều chỉnh giảm 5% tổng dự báo sản lượng điện thương phẩm giai đoạn 2023-2027 dựa theo kết quả kinh doanh 11 tháng 2023 yếu hơn dự kiến và dựa trên giả định Trung tâm Điều độ Hệ thống Điện Quốc gia (NLDC) sẽ giảm 14% so cùng kỳ sản lượng điện huy động từ nhiệt điện khí trên toàn quốc vào năm 2024.

Ngoài ra, VCSC giả định giá thị trường phát điện cạnh tranh (CGM) trung bình của NT2 giảm 3% trong giai đoạn 2023-2028 do điều chỉnh giảm 4% dự báo giá CGM trung bình của toàn ngành trong giai đoạn này.

VCSC dự báo lãi ròng báo cáo năm 2023 giảm 57% so cùng kỳ, tương ứng lợi nhuận sau thuế dự kiến quý 4 là 126 tỷ đồng (giảm 21% so cùng kỳ) nhưng kỳ vọng tăng trưởng 20% so cùng kỳ cho lãi ròng báo cáo năm 2024.

VCSC giảm 6% dự báo lãi ròng báo cáo 2023 do sản lượng điện tháng 11 chỉ đạt 219 triệu kWh (tương đương 50% kế hoạch của NT2) và giá CGM yếu trong cả tháng 10 và tháng 11.

VCSC cũng giảm 37% dự báo lãi ròng báo cáo 2024 do (1) điều chỉnh giảm 13% dự báo sản lượng điện thương phẩm trong năm 2024 dựa trên kế hoạch giảm huy động điện từ nhiệt điện khí của NLDC và (2) giảm 2% giả định giá CGM năm 2024 cho NT2 dựa trên giả định giá CGM toàn ngành giảm 5%.

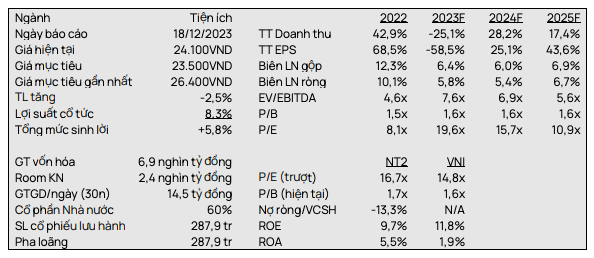

NT2 có định giá hợp lý với P/E dự phóng năm 2024 là 15,7 lần so với trung bình 4 năm của P/E trung vị của một số nhà máy điện là 16,8 lần.

Trước đó hồi tháng 11, Chứng khoán SSI cũng dự báo LNST năm 2023 của NT2 sẽ giảm 52% so cùng kỳ. Tuy nhiên, lợi nhuận sẽ phục hồi trong năm 2024 (tăng 37% so cùng kỳ) vì công suất hoạt động của NT2 sẽ cải thiện do không tiến hành bảo dưỡng lớn và tình trạng thiếu khí ít trầm trọng hơn như năm 2023.

Kết quả kinh doanh Q4/2023 của NT2 có thể là yếu tố hỗ trợ ngắn hạn đối với giá cổ phiếu NT2 vì NT2 đã hoàn tất bảo dưỡng vào cuối tháng 10, cho thấy lợi nhuận sẽ tăng trưởng so với quý trước.

SSI ước tính LNST Q4/2023 của NT2 sẽ tăng 6,3% so cùng kỳ. Thông thường, nhu cầu điện hàng năm thường tốt vào tháng 11 và tháng 12.

SSI cũng lưu ý, NT2 và Nhơn Trạch 1 phải chia sẻ khí đầu vào trong Q2/2023 do tình trạng thiếu điện trầm trọng và các mỏ khí đang dần cạn kiệt, khiến công suất hoạt động của NT2 thấp hơn thường lệ. Từ năm 2020, PV Power (POW: HOSE) (công ty mẹ của NT2) và PV GAS (GAS: HOSE) đã lên kế hoạch phát triển kho cảng LNG Thị Vải để cung cấp LNG cho Nhơn Trạch 1 nhằm giảm bớt áp lực thiếu khí cho NT2 trong dài hạn.

SSI chưa đưa yếu tố này vào các dự báo cho giai đoạn 2023-2028 do lo ngại về mức độ sẵn sàng của các nhà máy điện khí trong việc sử dụng nguồn LNG giá cao vào sản xuất điện so với khí đốt tự nhiên.