Trong báo cáo chiến lược mới công bố, Chứng khoán Rồng Việt (VDSC) nhận định thị trường trong tháng 10 đã không thể giữ được vùng 1.100 điểm – mức thấp nhất của vùng dao động dự báo – sau khi sự kiện nằm ngoài kỳ vọng liên quan tới VHM (NĐT bán tháo ngày 24/10) và cuộc chiến tại Trung Đông (từ 7/10) diễn ra.

`Những cơn gió ngược này cũng với thông tin lợi nhuận quý 3 dưới mức kỳ vọng của một số cổ phiếu vốn hóa lớn đã làm trầm trọng thêm đà giảm trong tuần cuối tháng trước.

VDSC nhận thấy trong đợt giảm này, tâm lý đầu tư, vốn đã thận trọng sau khi NHNN bắt đầu phát hành tín phiếu cuối tháng 9, đã suy yếu hơn nữa nhiều khả năng do lo ngại các rủi ro (cá thể của VIC, chiến tranh) có thể diễn biến tiêu cực hơn và tiềm ẩn rủi ro mang tính hệ thống.

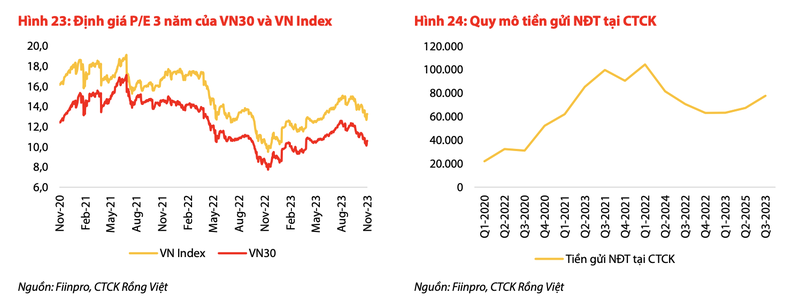

Sự thận trọng cao độ được thể hiện rất rõ qua “nghịch lý” là tiền gửi NĐT tại các CTCK cuối quý 3 tiếp tục tăng so với quý trước nhưng thanh khoản toàn thị trường lại đang có xu hướng giảm, mức thấp nhất ghi nhận được tương đương với giai đoạn tháng 6.

Nhóm phân tích cho rằng thị trường có thể đã “tiêu hóa” những thông tin tiêu cực sau khi đã chiết khấu mạnh 18% từ đỉnh hồi tháng 9. Cho tháng 11, VDSC nghiêng về kịch bản thị trường sẽ hồi phục sau giai đoạn “đỉnh điểm” của những thông tin xấu và dựa trên các kỳ vọng:

(1) áp lực bán trong nhóm cổ phiếu tại vùng định giá thấp lịch sử này sẽ hạ nhiệt đáng kể, (2) rủi ro liên quan tới trái phiếu quốc tế của VIC có thể quản trị được, (3) không có diễn biến bất ngờ từ cuộc chiến Trung Đông hay lãi suất điều hành của Fed.

Theo đó, VDSC kỳ vọng VN-Index dao động trong vùng 1.000 – 1.100 điểm.

|

| Định giá cổ phiếu đang khá rẻ. |

Tăng trưởng lợi nhận trong quý 4 sẽ tích cực hơn cùng kỳ năm ngoái?

Trong danh mục theo dõi của VDSC, lợi nhuận quý 4/2023 dự phóng của các cổ phiếu đại diện thuộc ngành BĐS, Ngân hàng, Hàng tiêu dùng có mức tăng trưởng trên 30%, trong khi ngành nguyên vật liệu cơ bản có lãi trở lại so với lỗ trong quý 4/2022.

Tổng LNST quý 4/2023 dự phóng toàn danh mục theo dõi tăng khoảng 50% so với cùng kỳ. Mặc dù không đại diện tuyệt đối cho thị trường, nhưng nhóm phân tích tin rằng xu hướng của danh mục này phản ánh được đáng kể xu hướng LNST sàn HSX trong quý tới, với tổng vốn hóa của danh mục VDSC chiếm khoảng 55% vốn hóa HSX.

Nhóm phân tích cho rằng đây là thời điểm đón đầu cho sự phục hồi của quý 4/2023 khi P/E thị trường được đưa về mức hấp dẫn cho việc mua và nắm giữ dài hạn.

Trong khi đó, các sự kiện tạo nên mối quan ngại về rủi ro mất khả năng thanh toán của doanh nghiệp đã tạo nên sự điều chỉnh sâu của thị trường, đưa định giá P/E hiện tại toàn thị trường về mức 12,8 lần.

Với kỳ vọng KQKD của doanh nghiệp sẽ phục hồi khả quan hơn trong quý 4/2023, nhịp giảm điểm trong tháng 10 đã đưa P/E dự phóng cả năm 2023 chỉ còn 10,8 lần. Đây là mức P/E mà nếu NĐT mua và nắm giữ cho khung thời gian hai năm, hiệu suất đầu tư sẽ rất cao.