Chứng khoán MBS (MBS Research) vừa có báo cáo phân tích với chủ đề Định vị chiến lược đầu tư trước ngưỡng cửa năm Rồng - 2024.

Triển vọng thị trường chứng khoán 2024

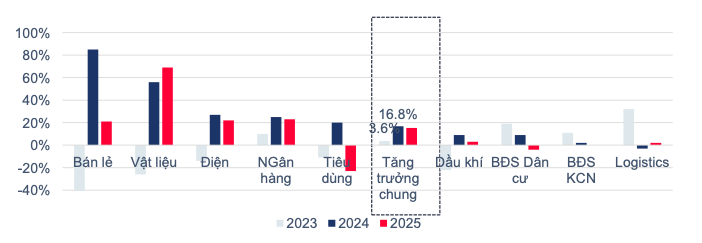

Về điểm rơi lợi nhuận của thị trường các nhóm ngành trong giai đoạn 2023 - 2024, MBS Research dự báo lợi nhuận của thị trường có thể tăng lần lượt 3,6% và 16,8% trong năm 2023 và 2024.

|

| MBS Research dự báo tăng trưởng lợi nhuận của các nhóm ngành niêm yết giai đoạn 2023 - 2025 |

|

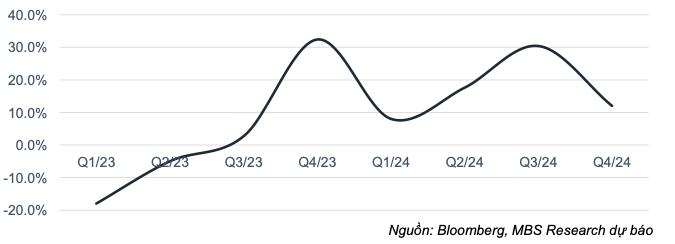

| Tăng trưởng lợi nhuận toàn thị trường theo quý |

Trên cơ sở đó, MBS Research đưa ra 2 kịch bản cho chỉ số VN-Index năm 2024.

Trong đó, với kịch bản cơ sở (xác suất 70%), MBS Research dự báo VN-Index có thể tăng lên ngưỡng 1.300 – 1.350 điểm trong năm 2024.

Ở kịch bản này, các dự báo đi kèm là lãi suất điều hành của Fed tăng thêm 25 điểm cơ bản vào cuối năm 2023, sau đó giảm từ quý 3/2024. Còn mặt bằng lãi suất VND giữ nguyên như hiện tại hoặc giảm thêm 50 điểm cơ bản. Lợi nhuận của các doanh nghiệp niêm yết năm 2024 sẽ tăng 16,8% và P/E forward thị trường ở mức 12 – 12,5 lần.

Với kịch bản kém khả quan (xác suất 30%), MBS Research dự báo VN-Index có thể giao động quanh mức 1.170 – 1.230 trong năm 2024.

Lãi suất điều hành của Fed tăng thêm 25 điểm cơ bản vào cuối năm 2023 và duy trì ở mức cao suốt cả năm 2024. Đồng thời tỷ giá tăng trên 3%, mặt bằng lãi suất VND tăng 25 – 50 điểm cơ bản. Còn lợi nhuận của các doanh nghiệp niêm yết năm 2024 tăng 10% và P/E forward thị trường ở mức 11,5 – 12 lần.

Những câu chuyện đầu tư nào sẽ dẫn dắt thị trường năm 2024?

Trong bối cảnh đó, MBS Research cho rằng ngành dầu khí, ngành điện và xuất khẩu sẽ dẫn dắt thị trường năm 2024.

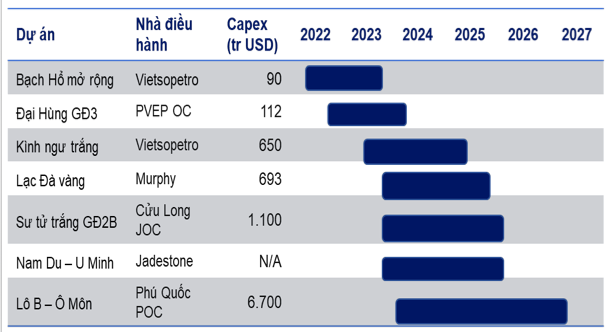

Với ngành dầu khí, cơ hội đầu tư từ câu chuyện dịch chuyển năng lượng. Các dự án dầu khí dự kiến được triển khai trong thời gian tới với tâm điểm là Lô B Ô Môn, Nam Du - U Minh, Sư tử trắng GĐ2B, Lạc Đà Vàng...

|

| Các dự án dầu khí dự kiến được triển khai trong thời gian tới với tâm điểm là Lô B – Ô Môn |

Còn với ngành điện, tổng mức đầu tư cho nguồn điện dự kiến đạt 98 tỷ USD trong giai đoạn 2021-2030, tương đương 9,8 tỷ USD/năm, phân bổ chủ yếu cho điện khí (30%) và điện gió (35%).

Trong khi đó, nhu cầu phát triển lưới điện dự kiến chiếm khoảng 11% tổng nhu cầu vốn ngành điện trong 2021-2030.

Việc đảm bảo đúng tiến độ các dự án lưới điện trở nên quan trọng hơn bao giờ hết trong bối cảnh mất cân đối nguồn điện hiện tại và nguồn điện sẽ phát triển rất nhanh trong tương lai.

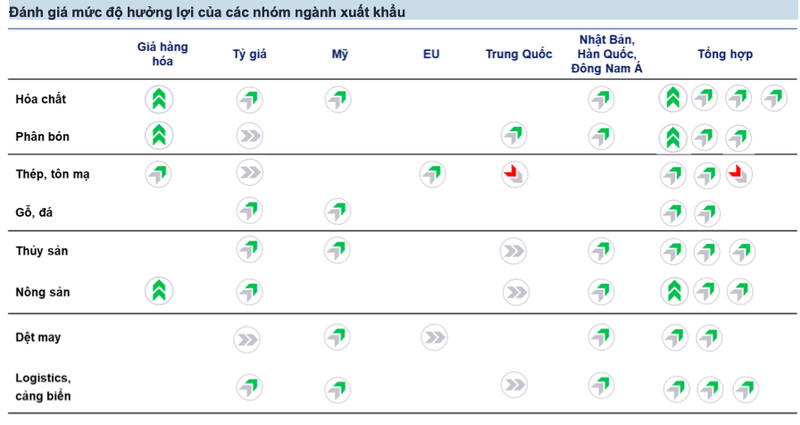

Ngoài ra, MBS Research cho rằng, các ngành được hưởng lợi từ chu kỳ phục hồi của xuất khẩu cũng rất có triển vọng như hóa chất, phân bón, thuỷ sản, nông sản, logistics - cảng biển...

|

| Đánh giá mức độ hưởng lợi của các nhóm ngành xuất khẩu |

Trên cơ sở đó, MBS Research đưa ra danh mục đầu tư cho năm 2024 gồm DGC, PVS, MWG, NLG và PC1.

Trong đó, với DGC, giá hóa chất đang có xu hướng tăng trở lại do nhu cầu phục hồi và nguồn cung bị suy giảm do thiếu hụt điện. Thêm vào đó, nhu cầu sản xuất chất bán dẫn toàn cầu phục hồi. MBS Research dự báo lãi ròng DGC giảm 35% trong năm 2023 trước khi phục hồi và tăng lại 20% so cùng kỳ trong năm 2024.

Với PVS, doanh nghiệp này đã được trao thầu hạn chế gói thầu EPC1 trị giá 1 tỷ USD. Đồng thời, việc tăng giá dầu thô được kỳ vọng sẽ giúp PVS tăng giá thuê ngày FSO/FPSO và là động lực triển khai các dự án thượng nguồn dầu khí khác. Do đó, lãi ròng dự báo tăng 18,6% trong năm 2023 và tăng 23,4% trong năm 2024.

Tiềm năng của MWG là lãi suất cho vay giảm kích thích cho vay tiêu dùng giúp doanh thu ICT phục hồi từ mức nền thấp của 2023. Bách hoá Xanh kỳ vọng đạt điểm hòa vốn với doanh thu trung bình đạt 1,7 tỷ/cửa hàng. Do đó MBS Research kỳ vọng lợi nhuận MWG phục hồi và đạt mức 4.000 tỷ trong năm 2024 (gần tương đương 2022).

Còn NLG có quỹ đất sạch lớn hơn 671 ha và cơ cấu tài sản lành mạnh (tỷ lệ nợ vay/tổng tài sản đạt 22%). Đồng thời dòng sản phẩm trung cấp hướng tới nhu cầu ở thực đạt tỷ lệ hấp thụ cao. Doanh số mở bán mới của NLG đạt đỉnh trong giai đoạn 2024 – 2025 ở mức 9.900 – 10.500 tỷ đồng (tăng 15% so với giai đoạn 2020 – 2023).

PC1 có năng lực hàng đầu Việt Nam trong lĩnh vực tổng thầu xây dựng hạ tầng điện. Đồng thời ghi nhận thêm lợi nhuận từ mảng khu công nghiệp và mảng khai thác nikel trong 2024. Do đó dự báo lãi ròng năm 2023 đi ngang nhưng tăng 55,8% so cùng kỳ trong 2024.