Kết thúc quý 2/2023, doanh thu thuần Sabeco đạt 8.312 tỷ đồng, tăng 33,8% so tháng trước nhưng lại giảm 7,7% so cùng kỳ. Còn lợi nhuận sau thuế là 2.229 tỷ đồng, tăng 19,8% so tháng trước và giảm 30,5% so cùng kỳ.

Lợi nhuận gộp của Sabeco lũy kế 6 tháng đầu năm đã giảm 16% so với cùng kỳ do tiêu thụ yếu và chi phí malt, đóng gói tăng cao. Tỷ lệ chi phí SG&A/doanh thu lũy kế 6 tháng đầu năm đạt 16,6%, tăng 374bps so với cùng kỳ do phải chi nhiều hơn cho các chương trình kích cầu và chiến dịch marketing.

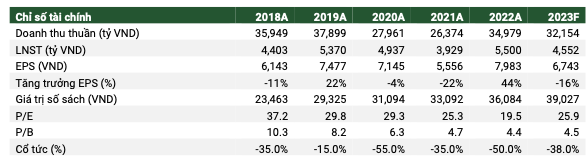

PHS kỳ vọng doanh thu và lợi nhuận sau thuế của Sabeco trong năm 2023 sẽ lần lượt đạt 32.154 tỷ đồng (giảm 8% so cùng kỳ) và 4.552 tỷ đồng, (giảm 17% so cùng kỳ) do cạnh tranh, sức cầu tiêu thụ yếu dẫn đến chi phí marketing, khuyến mãi tăng cao; đồng thời, giá nguyên vật liệu đã chốt cho cả năm ở mức giá cao hơn năm ngoái.

|

| Các chỉ số tài chính của Sabeco |

Tín hiệu hồi phục chưa xuất hiện lúc này

Kết quả kinh doanh quý 2 của Sabeco đã chưa cho thấy sự hồi phục rõ ràng.

PHS đã quan sát lại dữ liệu quá khứ của Sabeco trong nhiều năm và nhận thấy hoạt động kinh doanh của công ty có tính mùa vụ khá cao. Đặc biệt quý 2 sẽ thường có mức tăng trưởng doanh thu và lợi nhuận cao so với quý trước. Chính vì thế, mức tăng so với quý trước hiện tại nhiều khả năng đến từ yếu tố mùa vụ hơn là một sự hồi phục thật sự trong nhu cầu tiêu thụ bia – một loại hàng hóa không thiết yếu.

Sabeco có chính sách mua trước nguyên vật liệu. Theo chia sẻ của ban lãnh đạo, giá nguyên vật liệu đầu vào và bao bì có thể được chốt trước từ 6 đến 9 tháng.

Đối với đại mạch, công ty đã chốt cho cả năm, trong khi giá vỏ lon thì đã được chốt đến quý 3. Chính vì đã mua trước nguyên vật liệu từ cuối năm ngoái khi giá nguyên vật liệu còn cao, chi phí đầu vào trung bình của Sabeco sẽ cao hơn so với năm 2022. Điều này cũng đã được thể hiện qua biên lợi nhuận gộp thu hẹp đi chỉ còn 29,9% so với mức cao của năm ngoái là 34,3%.

Về định giá và khuyến nghị, sử dụng phương pháp DCF và P/E, PHS ước tính giá trị hợp lý của SAB là 175.900 đồng/cổ phiếu. Do đó, PHS đưa ra khuyến nghị giữ với mức tăng giá tiềm năng là 9,5%. Định giá của PHS đã phản ánh con số ước tính dựa trên kịch bản cơ sở trong giai đoạn 5 năm tiếp theo.

Trên thị trường, đóng cửa phiên giao dịch ngày 11/9, cổ phiếu SAB dừng ở mức 176.500 đồng/cp, ghi nhận mức tăng nhẹ 3,4% trong vòng 3 tháng qua.