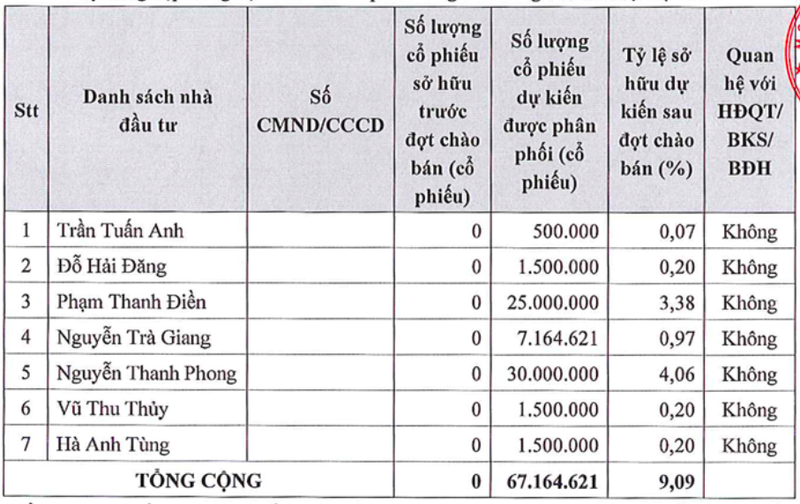

Theo đó, PDR sẽ phát hành hơn 67 triệu cổ phiếu trên với giá 10.000 đồng/cổ phiếu cho 7 nhà đầu tư cá nhân. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng 1 năm.

|

| Danh sách nhà đầu tư chuyên nghiệp đăng ký mua 67 triệu cổ phiếu PDR |

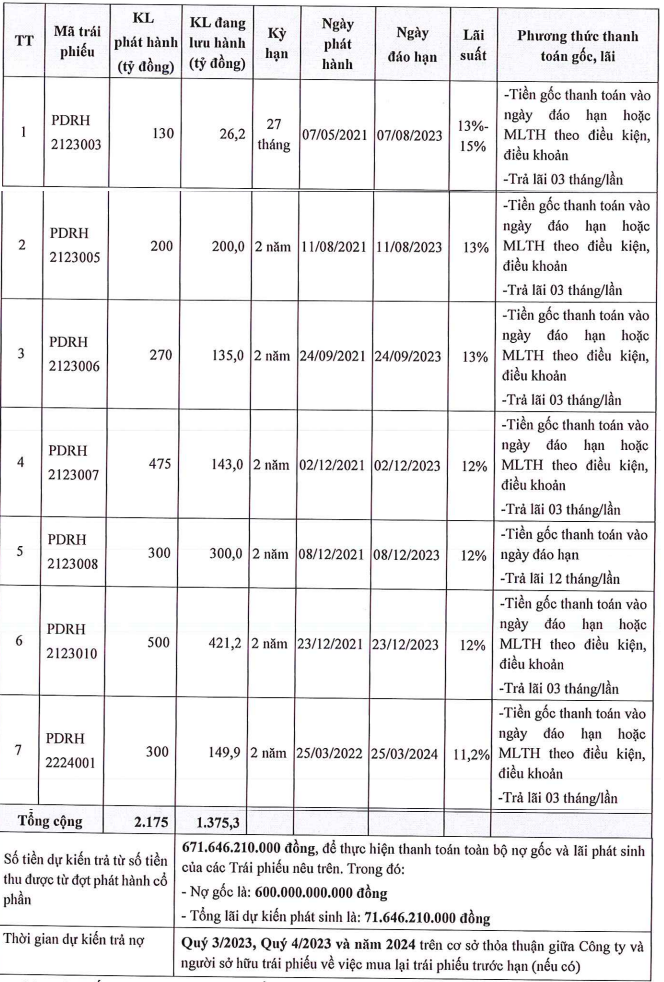

Số tiền dự kiến thu được từ đợt phát hành hơn 671,6 tỷ đồng, PDR dùng để thanh toán toàn bộ khoản nợ gốc và lãi trái phiếu đã phát hành trong năm 2021 và 2022.

Theo đó, danh sách có 7 mã trái phiếu sẽ được thanh toán nợ gốc và lãi với tổng giá trị đang lưu hành là 1.375 tỷ đồng. Trong đó, PDR dự kiến dùng 600 tỷ đồng để trả nợ gốc cho 7 lô trái phiếu này, phần còn lại sẽ dùng để trả lãi.

|

| Danh sách trái phiếu được thanh toán gốc và lãi |

Thời gian dự kiến trả nợ là quý 3, 4/2023 và năm 2024 trên cơ sở thoả thuận giữa PDR và người sở hữu trái phiếu về việc mua lại trái phiếu trước hạn.

Trên thị trường, cổ phiếu PDR đóng cửa phiên ngày 14/7 tại mức 18.900 đồng/cp, ghi nhận mức tăng hơn 41% trong vòng 3 tháng qua. Thanh khoản bình quân hơn 11,6 triệu cổ phiếu được sang tay mỗi phiên.

Trước đó, ĐHĐCĐ PDR đã thông qua hai phương án phát hành cổ phiếu, gồm chào bán cổ phần riêng lẻ và phát hành cho cổ đông hiện hữu để tăng vốn điều lệ.

Trong đó, phương án chào báo cổ phần riêng lẻ như đã nêu trên. Còn phương án chào bán cho cổ đông hiện hữu, PDR dự kiến phát hành với tỷ lệ 1:5,5. Với tỷ lệ này, sẽ có tối đa hơn 134 triệu cổ phiếu được phát hành, giá chào bán 10.000 đồng/cổ phiếu. Cổ phiếu từ đợt phát hành này sẽ không bị hạn chế chuyển nhượng.

Với hơn 1.343 ngàn tỷ đồng huy động được nếu phát hành thành công, PDR dự kiến dùng hơn 643 tỷ đồng để đầu tư trực tiếp vào hai dự án do PDR trực tiếp làm chủ đầu tư là dự án đầu tư phát triển khu đô thị tại phân khu số 2 và 9 thuộc khu đô thị du lịch sinh thái Nhơn Hội (132 tỷ đồng) và khu dân cư kết hợp chỉnh trang đô thị Bắc Hà Thanh (hơn 511 tỷ đồng).

Ngoài ra, PDR sẽ phân bổ số tiền còn lại vào các dự án khác thông qua hình thức góp vốn/cho vay đối với các công ty con đang giữ vai trò là chủ đầu tư dự án.

Cụ thể, PDR dự kiến cho CTCP Đầu tư Bất động sản Ngô Mây (công ty con do PDR nắm 94% vốn) vay 400 tỷ đồng để đầu tư xây dựng và phát triển dự án trung tâm thương mại dịch vụ khách sạn cao cấp (khách sạn 5 sao) tại số 1 Ngô Mây, phương Nguyễn Văn Cừ, TP. Quy Nhơn, Bình Định.

Bên cạnh đó, PDR sẽ phân bổ 300 tỷ đồng còn lại để đầu tư phát triển dự án chung cư Bình Dương Tower, cụ thể là hai khu nhà ở phức hợp cao tầng Thuận An 1 và 2 với 150 tỷ đồng mỗi dự án. Hai dự án này lần lượt do hai công ty "cháu" của PDR là CTCP Bất động sản Đầu tư và Phát triển Cao ốc Thiên Long và CTCP Bất động sản Đầu tư và Phát triển Cao ốc Hòa Phú làm chủ đầu tư.

Về kế hoạch kinh doanh, năm 2023, PDR đặt mục tiêu tổng doanh thu đạt 2.800 tỷ đồng, bao gồm cả doanh thu tài chính và doanh thu chuyển nhượng cổ phần ở các công ty con/công ty liên kết; cùng với đó là mục tiêu lãi sau thuế 680 tỷ đồng. Các con số trên lần lượt giảm 48% và 41% so với kết quả thực hiện năm 2022.