Trong báo cáo chiến lược đầu tư tháng 4, Chứng khoán Rồng Việt (VDSC) nhận định môi trường lãi suất và chính sách sẽ hỗ trợ thị trường trong bối cảnh tăng trưởng lợi nhuận yếu.

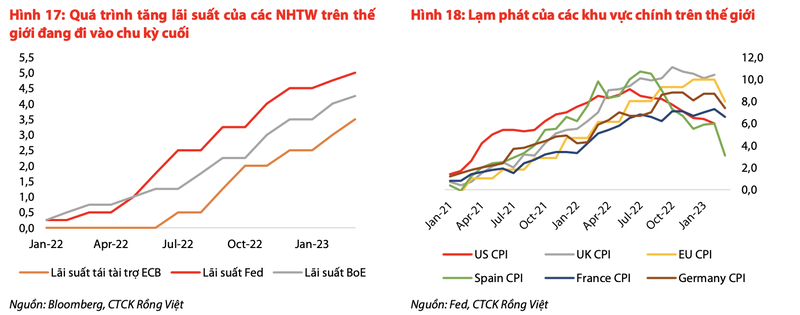

VDSC cho rằng nhiều chính sách điều hành mang tính hỗ trợ đã được ban hành nhằm giải quyết nút thắt trái phiếu doanh nghiệp (TPDN) và khơi thông dòng vốn tín dụng, trong bối cảnh môi trường lãi suất toàn cầu đi vào chu kỳ cuối của quá trình tăng sẽ hỗ trợ thị trường chứng khoán Việt Nam.

Cụ thể, sau khi NĐ 08 sửa đổi NĐ65 được ban hành đã tạo hành lang pháp lý cho việc đàm phán với trái chủ để thanh toán nợ bằng tài sản khác và gia hạn trái phiếu, Ngân hàng Nhà nước (NHNN) tiếp tục có dự thảo về sửa đổi Thông tư 16 nhằm tháo gỡ nút thắt của thị trường TPDN.

Theo đó, tổ chức tín dụng (TCTD) sẽ được phép mua TPDN phát hành mới có mục đích bổ sung vốn lưu động với điều kiện quản lý được dòng tiền kinh doanh của doanh nghiệp phát hành, và quy định hệ số nợ trên vốn chủ sở hữu của doanh nghiệp phát hành không vượt qua 5 lần.

Ngoài ra, dự thảo lần này cũng cho phép các TCTD mua lại các TPDN đã bán đến trước ngày 31/12/2023 nhằm giải tỏa áp lực cho các tổ chức phát hành đang gặp vấn đề về thanh khoản.

|

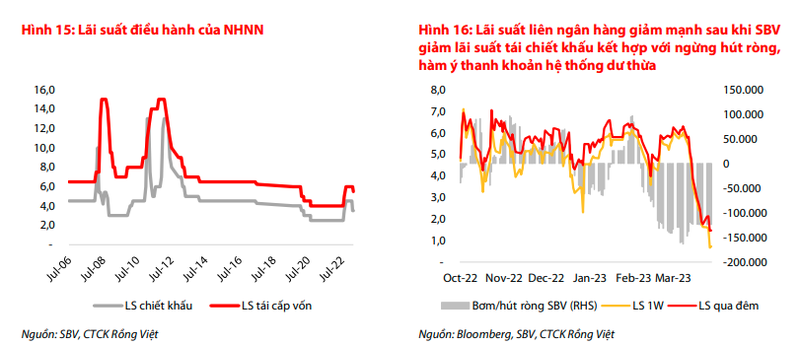

| Các đợt giảm lãi suất của NHNN. |

Dự thảo này đang được lấy ý kiến từ các TCTD và các ý kiến sẽ được Hiệp hội Ngân hàng Việt Nam VNBA tổng hợp trước ngày 4/4/2023 để gửi lên NHNN, do đó, VDSC kỳ vọng dự thảo này sẽ sớm được ban hành và có hiệu lực.

Mặt khác, NHNN đã giảm lãi suất điều hành và giảm trần lãi suất huy động ngắn hạn. Điều này sẽ giúp các TCTD tiết giảm chi phí vốn, lãi suất vay, theo đó, cũng sẽ được định hướng giảm, kích thích nhu cầu vay vốn của các doanh nghiệp, trong bối cảnh thanh khoản của các tổ chức tín dụng đang dư thừa.

Bên cạnh việc cải thiện tâm lý thị trường trong ngắn hạn, các chính sách này là chất xúc tác tích cực cho hai nhóm ngành có tỷ trọng vốn hóa lớn là bất động sản và ngân hàng.

Thứ nhất, các nút thắt về dòng tiền của nhiều doanh nghiệp phát hành, đặc biệt là các doanh nghiệp bất động sản, đang dần được tháo gỡ: (1) các doanh nghiệp sẽ “dễ thở” hơn trong vấn đề tiếp cận nguồn vốn từ các TCTD sau khi huy động được vốn lưu động, (2) giảm áp lực thanh toán gốc và lãi của trái phiếu đến hạn khi khả năng được gia hạn trái phiếu cao hơn sau khi các TCTD mua lại trái phiếu đã bán cho nhà đầu tư.

Thứ hai, việc gia hạn trái phiếu, sau khi mua lại thành công, cũng được kỳ vọng giúp các ngân hàng thương mại giảm áp lực trích lập dự phòng nợ xấu và cải thiện lợi nhuận.

|

| Các chỉ số lãi suất, lạm phát trên thế giới. |

Đối với riêng ngành ngân hàng, các quan ngại lớn nhất của VDSC vào đầu năm là tăng trưởng tín dụng chậm, NIM thu hẹp, và ẩn số chi phí dự phòng rủi ro tín dụng.

Trong ba nút thắt này, có thể thấy quan ngại về tín dụng đã hiện thực hóa, khi mà tăng trưởng tín dụng (theo năm) toàn ngành chỉ tương đương mức tăng trưởng thời kỳ trải qua đại dịch. Đây là dấu trừ đối với thu nhập lãi, cũng như các thu nhập khác từ hoạt động bán chéo của ngân hàng.

Ở chiều ngược lại, với (1) các quyết định điều chỉnh giảm lãi suất và Nghị định 08 sửa đổi Nghị định 65 về trái phiếu doanh nghiệp được ban hành trong tháng Ba, (2) dự thảo thông tư sửa đổi Thông tư 16 về quy định các TCTD mua-bán trái phiếu doanh nghiệp (kỳ vọng sớm được thông qua) và

(3) quyết định giãn hoãn nợ cho doanh nghiệp (kỳ vọng sớm được ban hành), mặc dù mục tiêu cuối cùng là giúp doanh nghiệp tồn tại và chờ cơ hội phục hồi khi kinh tế khởi sắc, thì nhóm phân tích cho rằng trước hết, các ngân hàng sẽ có thêm thời gian để xử lý gánh nặng về nợ xấu và chi phí dự phòng rủi ro tín dụng.

Ngoài ra, VDSC cũng kỳ vọng NIM các ngân hàng sẽ phục hồi nhanh hơn dự kiến, và theo đó, thu nhập lãi thuần vẫn có thể duy trì mức tăng trưởng 10 – 12%.

Trong các ngân hàng VDSC đề xuất vào đầu năm gồm ACB, CTG, VCB, MBB và VPB, công ty chứng khoán này ưa thích ACB, VCB và MBB hơn cả, trong giai đoạn hiện tại.