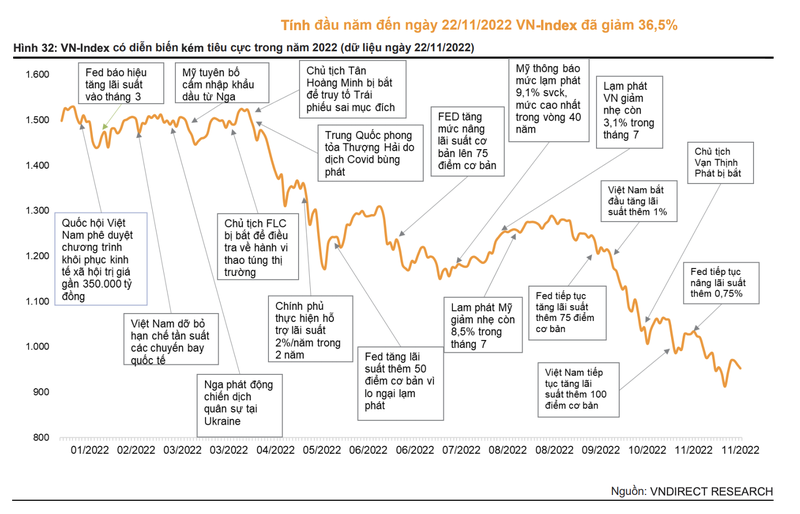

Tiếp nối năm 2021 thăng hoa, thị trường chứng khoán Việt Nam năm 2022 ghi dấu một năm đầy biến động khi VN-Index lần đầu tiên trong lịch sử vượt ngưỡng 1.500 nhưng cũng có thời điểm nhúng xuống dưới 900, mức thấp nhất trong vòng 2 năm qua.

Năm này đối mặt với nhiều rủi ro bên ngoài xuất hiện như tín hiệu Fed tăng lãi suất và Nga mở chiến dịch quân sự đặc biệt tại Ukraine. Hay rủi ro xuất hiện như giao dịch bán chui gần 75 triệu cổ phiếu FLC của cựu Chủ tịch HĐQT Tập đoàn FLC - Trịnh Văn Quyết. Tín hiệu Fed tăng lãi suất và căng thẳng Nga - Ukraine diễn ra trong 3 tháng đầu năm, thị trường chứng khoán Việt Nam vẫn trụ vững và dao động trong vùng 1.450 - 1.550 điểm.

Tuy nhiên, tình hình bắt đầu thay đổi khi chủ tịch của một số tập đoàn lớn bị bắt vì tội thao túng thị trường chứng khoán cũng như vi phạm về phát hành trái phiếu doanh nghiệp. VN-Index đã giảm 23,1% xuống 1.172 điểm chỉ trong một tháng sau thời điểm diễn ra sự kiện trên do đà bán tháo ồ ạt dẫn đến hiện tượng bán giải chấp trên toàn thị trường.

Kể từ đầu tháng 9, VN-Index nối dài xu hướng giảm, tiếp tục lao dốc và ghi nhận mức thấp 947,24 điểm vào ngày 10/11. HNX-Index và UPCoM-Index cũng giảm lần lượt 58,9% và 39,3% kể từ đầu năm.

Trong năm 2022, VN-Index là chỉ số có hiệu suất đầu tư kém tích cực nhất với mức giảm 36,5% kể từ đầu năm và có diễn biến giá xếp sau tất cả các thị trường chứng khoán Đông Nam Á khác, bao gồm Indonesia (JCI Index: +6,8% kể từ đầu năm), Singapore (STI Index: +4,3% kể từ đầu năm), Thái Lan (SET Index: -2,6% kể từ đầu năm), Malaysia (FBMKL CI Index: -8,1% kể từ đầu năm), Philippines (PCOMP Index: -9,7% kể từ đầu năm).

Chứng khoán VNDirect nhận thấy 3 vấn đề chính gây khó khăn cho thị trường chứng khoán Việt Nam trong năm 2022, đó là: (1) lãi suất tăng, (2) thắt chặt tín dụng đối với các phân khúc cho vay rủi ro cao, bao gồm đầu tư bất động sản, chứng khoán và (3) kênh huy động vốn dài hạn là thị trường trái phiếu doanh nghiệp gặp khó khăn do khủng hoảng niềm tin của nhà đầu tư sau sự cố Tân Hoàng Minh, Vạn Thịnh Phát.

|

| Nhiều sự kiện diễn biến với chứng khoán Việt năm 2022. |

Sau thời gian bán ròng kéo dài, khối ngoại tích cực mua ròng trở lại nổi lên là P-notes

Theo thống kê, các nhà đầu tư nước ngoài đã bán ròng trên thị trường chứng khoán Việt Nam với khoảng 6.614 tỷ đồng (283 triệu USD) trong quý 1/2022 sau khi căng thẳng chính trị Nga-Ukraine leo thang chiến tranh và Fed bắt đầu nâng lãi suất.

Sau đó, khối ngoại dần quay lại tích cực hơn kể từ tháng 4 và mua ròng mạnh trong đợt giảm giá sâu của thị trường chứng khoán vào tháng 11.

Tính chung, khối ngoại đã mua ròng khoảng 6.821 tỷ đồng trên 3 sàn trong 11 tháng. Đa phần hoạt động mua vào được yểm trợ bởi 11.421 tỷ đồng dòng vốn ETF (chủ yếu từ VNDiamond ETF và Fubon ETF) đổ vào thị trường. Tỷ trọng giá trị giao dịch của khối ngoại đã tăng mạnh từ 6,2% đầu năm 2022 lên 14,8% trên tổng giá trị giao dịch thị trường vào cuối tháng 11.

Lý giải về động thái của khối ngoại, Chứng khoán VNDirect cho rằng, tín hiệu đạt đỉnh của cả lạm phát toàn cầu lẫn lãi suất của Mỹ đã làm tăng "khẩu vị rủi ro" của nhà đầu tư nước ngoài nhằm tìm kiếm cơ hội tăng trưởng cao từ những thị trường mới nổi.

Ngoài ra, việc thất thế gần đây của các cổ phiếu công nghệ cũng dẫn đến sự chuyển hướng đầu tư sang các hoạt động kinh doanh truyền thống, vốn cũng là bản chất của thị trường chứng khoán Việt Nam, nơi ngân hàng, bất động sản, điện lực, tiêu dùng chiếm ưu thế về vốn hóa.

Theo Chứng khoán Vietcombank (VCBS), động thái mua ròng liên tiếp của khối ngoại cũng cho thấy "sự kỳ vọng về nhịp phục hồi kéo dài của VN-Index vào cuối năm 2022".

Phân tích chi tiết về dòng vốn của khối ngoại, theo ông Huỳnh Minh Tuấn, chuyên gia lâu năm trên thị trường chứng khoán, sáng lập Công ty cổ phần FIDT, trong tổng giá trị mua ròng của khối ngoại có đóng góp từ quỹ ETF ngoại mà phần lớn là của Fubon ETF khoảng 4.500 tỷ, ETF nội khoảng 1.100 tỷ. Như vậy, các quỹ ETFs chiếm khoảng hơn 30% giá trị mua ròng của tổng giá trị khối ngoại mua ròng khớp lệnh. Vậy phần khối ngoại mua ròng khớp lệnh còn lại đến từ đâu?

Theo ông Huỳnh Minh Tuấn, tiền này nằm ở một loại công cụ tài chính phái sinh được gọi là chứng chỉ tham gia đầu tư được gọi là Participatory Notes hay còn gọi là P-Notes, được các tổ chức đầu tư phát hành dành riêng cho các nhà đầu tư nước ngoài.

Để phát hành P-Notes, các định chế tài chính lớn thường tích lũy một số lượng cổ phiếu đủ lớn, bao gồm các cổ phiếu lớn, có thanh khoản tốt, hoạt động hiệu quả và mang tính đại diện cho thị trường để lập thành một danh mục. Trên danh mục đó, các tổ chức tài chính này sẽ phát hành P-Notes cho các nhà đầu tư nước ngoài quan tâm đầu tư vào thị trường chứng khoán của nước sở tại.

P-Notes đặc biệt thu hút nhà đầu tư nhờ đặc điểm vừa mang tính chất của một chứng chỉ quỹ (CCQ), vừa mang tính chất của một công cụ thanh toán tương tự như thương phiếu. Theo đó, chủ thể sở hữu P-Notes không cần phải đăng ký thông tin với cơ quan quản lý và vẫn được hưởng đầy đủ quyền nhận cổ tức và lãi vốn từ danh mục chứng khoán đầu tư.

Vì vậy, đây là dòng tiền khó lường và tốc độ ra vào nhanh nên sẽ ảnh hưởng đáng kể đến diễn biến của thị trường trong ngắn hạn và thường được cho là mang tính đầu cơ cao. Rủi ro của P - Notes là sự biến động rất khó dự báo, sự luân chuyển dòng vốn không rõ nguồn gốc và nguy cơ bùng phát tội phạm rửa tiền.

|

| Khối ngoại và nhà đầu tư trong nước đau đầu vì lỗ. |

Đầu tư là thua lỗ…

Không chỉ các nhà đầu tư cá nhân nhỏ lẻ, các doanh nghiệp ham mê lướt sóng cổ phiếu ngoài mảng kinh doanh cốt lõi, mà ngay cả những nhà đầu tư tổ chức lớn, các quỹ đầu tư với nguồn lực và kinh nghiệm dày dạn, khả năng tiếp cận các nguồn dữ liệu phong phú và phân tích vượt trội, cũng chứng kiến mức thua lỗ nặng nề.

Đơn cử như quỹ đầu tư Vietnam Enterprise Investments Limited (VEIL) – quỹ lớn nhất thuộc Dragon Capital, sau khi chứng kiến giá trị tài sản ròng (NAV) giảm gần 15% trong tháng 9, thì tháng 10 tiếp tục ghi nhận mức lỗ 14%, tương đương giảm gần 259 triệu đô la Mỹ (xấp xỉ 6.132 tỷ đồng), xuống còn hơn 1,55 tỷ đô la Mỹ, do sự lao dốc của cổ phiếu ngành bất động sản mà quỹ này đang nắm giữ khá lớn.

Hay như quỹ đầu tư đến từ Phần Lan là PYN Elite với danh mục đầu tư đã lỗ xấp xỉ 40% tính từ đầu năm, ghi nhận năm giảm mạnh nhất kể từ giai đoạn khủng hoảng tài chính 2008.

Bối rối trước đà giảm của thị trường, lãnh đạo của quỹ PYN Elite, ông Petri Deryng cho biết: “Chúng tôi không lường trước được những yếu tố khó đoán định tại thị trường nước ngoài, cùng với với một số động thái siết chặt quản lý của Việt Nam có thể tạo ra tình huống đầy thử thách đối với thị trường chứng khoán, nhất là khi lợi nhuận của các công ty vẫn còn tăng trưởng”.