Trong báo cáo cập nhật mới đây về Ngân hàng TMCP Công Thương Việt Nam (VietinBank, CTG), Chứng khoán Rồng Việt (VDSC) cho rằng tăng trưởng lợi nhuận của VietinBank có thể bị chững lại trong những bất ổn sắp tới năm 2023.

NIM của ngân hàng dự báo sẽ giảm khoảng 0,03 điểm % do lợi suất tài sản có thể không tăng nhiều như chi phí huy động vốn. Cùng với tăng trưởng tín dụng 11%, các chuyên gia kỳ vọng thu nhập lãi thuần sẽ tăng 11% so với cùng kỳ.

Bancassurance sẽ tiếp tục thúc đẩy thu nhập dịch vụ (tăng 12% so với cùng kỳ) nhưng thu nhập từ thu hồi nợ có thể giảm trong năm khó khăn này và thu nhập từ giao dịch ngoại hối có thể không duy trì ở mức cao như năm 2022, dẫn đến thu nhập ngoài lãi giảm 2%. Do đó, tổng thu nhập hoạt động dự báo sẽ tăng 8% so với cùng kỳ.

Cũng theo VDSC, trong vài năm trở lại đây, ngân hàng đã từng bước nâng cao chất lượng tài sản và bộ đệm dự phòng nên áp lực về chi phí rủi ro trong năm 2023 sẽ ít hơn so với giai đoạn khó khăn trước đó.

Hơn nữa, cùng với dư địa tăng trưởng thu nhập phí tiềm năng trong trung hạn và NIM cải thiện đều đặn nhờ chuyển dịch sang mảng bán lẻ, chuyên gia kỳ vọng VietinBank sẽ quay trở lại quỹ đạo tăng trưởng từ năm 2024. Lợi nhuận trước thuế dự báo cho năm 2023-2024 lần lượt là 23.600 tỷ đồng (tăng 12%) và 29.684 tỷ đồng (tăng 26%).

|

| Nguồn: VDSC. |

Theo dõi chất lượng chuyển nhóm nợ xấu

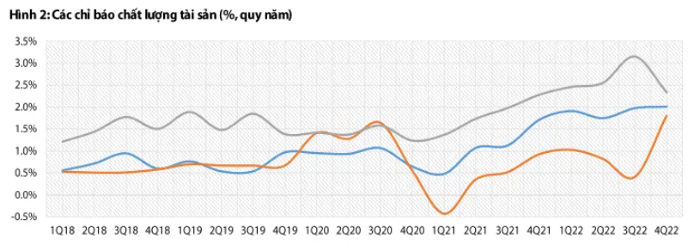

Trong quý 4/2022, tỷ lệ nợ xấu của ngân hàng là 1,24%, giảm từ 1,42% trong quý 3/2022 và 1,26% trong quý 4/2021. Các chuyên gia cho biết mặc dù tỷ lệ nợ xấu có sự cải thiện trên cả cơ sở quý và năm, nhưng con số này là kết quả của việc xóa nợ 15.000 tỷ đồng trong quý 4/2022, tương đương 1,2% tổng dư nợ.

Theo ngân hàng, khoản xóa nợ đến từ các lĩnh vực đa dạng bao gồm xây dựng, chuỗi giá trị bất động sản, sản xuất, dịch vụ lưu trú,...

Bên cạnh đó, tỷ lệ hình thành nợ nhóm 2 và nợ xấu đã tăng mạnh từ quý 3/2022. Nợ xấu và Nhóm 2 trên tổng dư nợ lần lượt đạt 1,2% và 2,3% vào cuối năm.

"Cần phải theo dõi tốc độ chuyển nhóm cũng như khả năng hồi phục của nhóm nợ này vì nó có thể thay đổi đáng kể đến chi phí trích lập dự phòng trong quý tới," VDSC cho biết.

Về bộ đệm dự phòng, tỷ lệ bao phủ nợ xấu trong quý 4/2022 đã giảm xuống 188,4% sau khi đạt mức cao nhất là 222,4% trong quý 3/2022 và không thay đổi so với năm ngoái. Tuy nhiên, bộ đệm dự phòng đã được cải thiện qua từng năm từ 95% vào năm 2018 lên 188% vào năm 2022.