Giá cổ phiếu của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID) đã tăng trưởng liên tục trong thời gian qua. Tuy nhiên, các tín hiệu cảnh báo đã bắt đầu xuất hiện.

Hội sở Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID). Nguồn: Internet

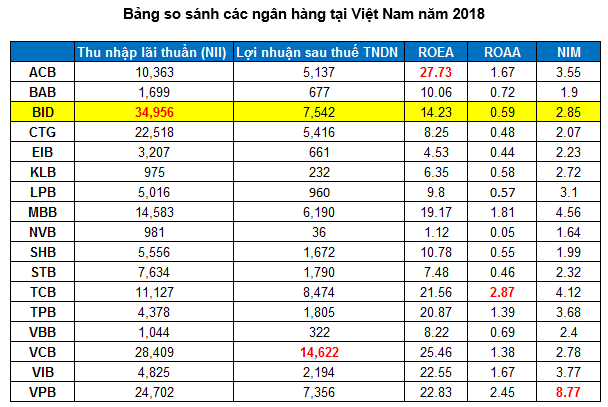

Hiệu quả sinh lời kém

Thu nhập lãi thuần của BID thường xuyên đứng đầu trong ngành ngân hàng (chỉ tính các ngân hàng có giao dịch trên HOSE, HNX và UPCoM). Tuy nhiên, ngân hàng này tỏ ra khá yếu về mặt hiệu quả sinh lời. BID ít khi chen chân được vào top 5 các ngân hàng có ROE và ROA cao nhất trên thị trường Việt Nam.

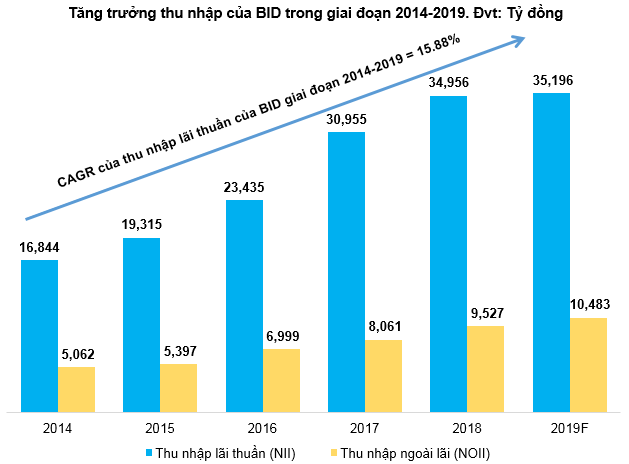

Tỷ lệ tăng trưởng kép hàng năm (CAGR - Compounded Annual Growth Rate) của thu nhập lãi thuần của ngân hàng này trong giai đoạn 2014-2018 chỉ ở mức 15.88%. Nếu nhìn sang sự tăng trưởng bùng nổ của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) hay Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, HOSE: TCB) thì ta sẽ thấy kết quả này rất khiêm tốn.

Nguồn: VietstockFinance

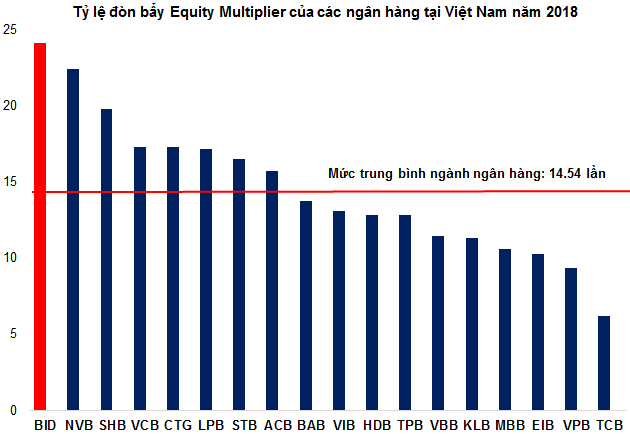

Tỷ lệ đòn bẩy quá cao

Các ngân hàng có tỷ lệ đòn bẩy thấp hơn mức trung bình ngành không phải lúc nào cũng an toàn. Nhà đầu tư còn phải xét đến nhiều yếu tố khác như uy tín, bề dày kinh nghiệm… Tuy nhiên, những ngân hàng có tỷ lệ đòn bẩy quá cao thì chắc chắn sẽ rủi ro.

Tỷ lệ Equity Multiplier của BID trong năm 2018 đạt 24.07 và gấp 1.66 lần mức trung bình ngành ngân hàng. Hiện tại, người viết vẫn chưa thấy có dấu hiệu gì cho thấy tỷ lệ này sẽ được cải thiện theo chiều hướng tích cực trong năm 2019.

Nguồn: VietstockFinance

Mô hình thu nhập truyền thống

Mô hình lợi nhuận của BID vẫn dựa trên tín dụng truyền thống lấy chênh lệch tiền gửi và cho vay làm chủ đạo. Mô hình này ngày càng cho thấy những bất cập và chưa đáp ứng được yêu cầu phát triển bền vững trong thời đại mới.

Tổng thu nhập hoạt động (TOI - Total Operating Income) của BID được đóng góp phần lớn bởi thu nhập lãi thuần (NII - Net Interest Income). Tăng trưởng của thu nhập ngoài lãi (NOII - Non-Interest Income) không thực sự ấn tượng. Tỷ lệ NOII/TOI chỉ duy trì quanh mức 21%. Tỷ lệ NOII/TOI đạt mức cao thể hiện chất lượng tăng trưởng và ở một khía cạnh nào đó là đẳng cấp của ngân hàng.

Nguồn: VietstockFinance

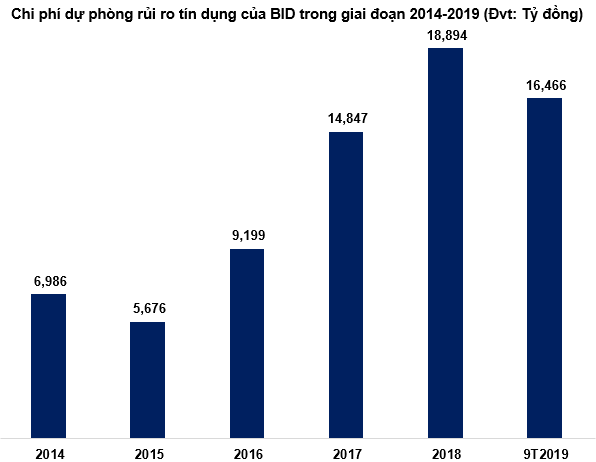

Chi phí dự phòng rủi ro tín dụng tăng mạnh (năm 2018 tăng 27.26% so với năm 2017) trong những năm gần đây. Chi phí dự phòng 9 tháng đầu năm 2019 đã tăng 14.77% so với cùng kỳ năm trước. Trong khi đó, lợi nhuận trước thuế 9 tháng đầu năm 2019 thậm chí còn giảm nhẹ 3.12%. Điều này cho thấy BID đang kiểm soát nợ xấu khá kém.

Chỉ số NIM thường xuyên duy trì dưới mức 3% cũng phần nào khiến cho các nhà đầu tư không hào hứng với cổ phiếu của BID.

Nguồn: VietstockFinance

Phát hành cổ phiếu cho cổ đông chiến lược

Ngày 31/10/2019, BID thông báo đã hoàn tất thủ tục bán 603.3 triệu cổ phiếu, hạn chế chuyển nhượng trong vòng 5 năm cho đối tác KEB Hana Bank. Như vậy, ngân hàng ngoại đến từ Hàn Quốc đã chính thức trở thành cổ đông lớn của BIDV.

Sau chào bán, BID tăng vốn điều lệ từ hơn 34,187 tỷ đồng lên mức hơn 40,220 tỷ đồng và trở thành ngân hàng lớn nhất về vốn điều lệ trong hệ thống. Điều này sẽ là nền tảng cho phép BID tăng trưởng tín dụng nhiều hơn và giảm áp lực huy động vốn. BID có thêm nguồn lực để đẩy mạnh mảng ngân hàng bán lẻ, ngân hàng số…

Tuy nhiên, bên cạnh các yếu tố tích cực dài hạn thì việc phát hành thêm cổ phiếu cho cổ đông chiến lược cũng khiến cho cổ phiếu bị pha loãng khá nhiều. Đây là điều mà nhà đầu tư cũng cần lưu ý trong thời gian tới.

Chiến lược đầu tư

Giá BID đã liên tục tăng trưởng từ tháng 06/2019 đến nay. Xu hướng tăng đã được xác lập thông qua việc các đỉnh mới và đáy mới cao hơn (higher high, higher low) liên tục xuất hiện.

Vùng 43,000-47,000 đang là kháng cự chính của cổ phiếu này trong trung hạn. Đây là vùng khá mạnh và là đỉnh cũ tháng 04/2018. Giới phân tích kỹ thuật cho rằng BID sẽ khó có thể phá vỡ vùng này trong ngắn hạn.

Phân kỳ giá xuống của MACD đã xuất hiện. Khối lượng giao dịch cũng đi xuống và thường xuyên nằm dưới mức trung bình 20 phiên gần nhất. Điều này chứng tỏ dòng tiền đang yếu đi.

Việc bắt đáy có thể được thực hiện nếu giá BID về lại vùng 37,000-39,000.

Nguồn: VietstockUpdater