Tỷ lệ nợ vay cao, dùng vốn trái phiếu thay thế

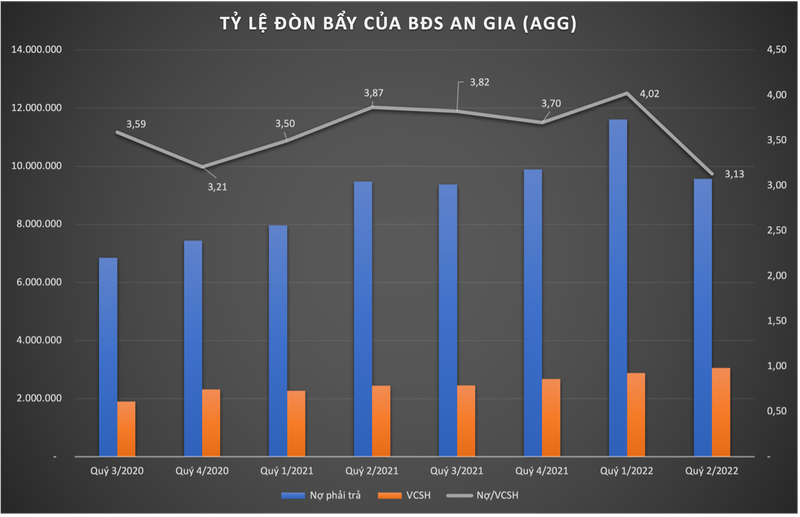

Niêm yết vào đầu năm 2020, An Gia của Chủ tịch Nguyễn Bá Sáng đã ghi dấu ấn với nhà đầu tư thông qua bức tranh tài chính tươi sáng với con số doanh thu và lợi nhuận tăng mạnh so năm trước, tuy nhiên tỷ lệ đòn bẩy cao khiến nhiều người phải quan ngại.

Nợ phải trả của An Gia cuối quý 2/2022 là 9.574 tỷ đồng, giảm 3% so với đầu năm. Tổng nợ vay có mức giảm 6%, xuống 2.320 tỷ đồng, trong đó vay và thuê tài chính ngắn hạn đạt 2.012 tỷ đồng, tăng 49%, vay và thuê tài chính dài hạn 309 tỷ đồng, giảm 73%.

|

| Tỷ lệ đòn bẩy của An Gia luôn ở mức rủi ro. |

Vốn chủ sở hữu tại thời điểm trên là 3.055 tỷ đồng, tăng 14%. Tuy nhiên, hệ số nợ phải trả/vốn chủ sở hữu của An Gia đang ở mức cao 3,13 lần.

Đây là mức rủi ro về dòng tiền trả nợ, làm gia tăng áp lực tài chính với doanh nghiệp. Giới chuyên gia tài chính cho rằng, sử dụng đòn bẩy tài chính như con dao hai lưỡi, có thể nâng doanh nghiệp lên khi thuận buồm, nhưng lại ảnh hưởng nặng nề đến doanh nghiệp khi ngược gió, đặc biệt thị trường hiện tại gần như tê liệt sẽ rất rủi ro cho doanh nghiệp.

Chủ tịch An Gia – ông Nguyễn Bá Sáng khẳng định tỷ lệ nợ vay của AGG trong giai đoạn đầu có thể cao hơn trung bình ngành. Nhưng năm 2022, An Gia có kế hoạch bàn giao nhiều dự án, do đó có kế hoạch giảm tỷ lệ nợ vay về mức an toàn, sẽ tất toán khoản vay 1.800 tỷ đồng.

Với mức nợ cao, nhiều doanh nghiệp bất động sản sẵn sàng chấp nhận phát hành trái phiếu lãi suất cao. Riêng An Gia đang sở hữu khoản nợ 1.371 tỷ đồng từ trái phiếu, trong đó có tới hơn 581 tỷ đồng trái phiếu ngắn hạn đến ngày phải trả. Các khoản vay trái phiếu này có lãi suất cao nhất đến 11,75%/năm.

Quyền tài sản cùng các quyền và lợi ích gắn liền hoặc phát sinh từ dự án The Sóng đang được dùng làm tài sản thế chấp cho các khoản vay trái phiếu thông qua tổ chức thu xếp phát hành là Ngân hàng TMCP Tiên Phong.

Tương tự, quyền sử dụng đất, cùng các quyền và lợi ích gắn liền hoặc phát sinh từ các dự án Westgate và The Standard đang được dùng làm tài sản thế chấp cho khoản trái phiếu phát hành thông qua đơn vị thu xếp là Ngân hàng TMCP Quân đội và Ngân hàng TMCP Việt Nam Thịnh Vượng.

Tính đến 30/6, An Gia đã phải chi 1.291 tỷ đồng để trả nợ gốc vay cho các khoản vay. Đồng thời, doanh nghiệp này cũng phải chi trả cổ tức gần 50 tỷ đồng cho các cổ đông.

Trong khi đó, tiền thu từ đi vay trong quý này của An Gia đạt 1.132 tỷ đồng, tiền thu từ phát hành cổ phiếu 206,6 tỷ đồng. Bởi vậy, dòng tiền thuần hoạt động tài chính của An Gia âm hơn 2,2 tỷ đồng.

Tại Đại hội cổ đông thường niên 2022, An Gia chia sẻ doanh nghiệp đang trong giai đoạn khát vốn theo đó trình cổ đông kế hoạch phát hành thêm 13,3 triệu cổ phiếu để trả cổ tức năm 2021 và phát hành theo chương trình lựa chọn người lao động (ESOP).

Trong đó, AGG sẽ phát hành tối đa 11,1 triệu cổ phiếu để trả cổ tức tỷ lệ 10% và phát hành 2,2 triệu cổ phiếu ESOP với giá bán không thấp hơn 10.000 đồng/cp. Thời gian thực hiện trong quý 4/2022. Sau phát hành, vốn điều lệ của AGG lên mức 1.250 tỷ đồng.

Chưa dừng lại ở đó, AGG còn có kế hoạch huy động thêm 1.000 tỷ đồng từ việc phát hành trái phiếu không chuyển đổi.

Với phương án này, cổ đông thắc mắc liệu An Gia có trở ngại gì không trong bối cảnh việc phát hành trái phiếu đang bị siết lại. Ông Nguyễn Bá Sáng chia sẻ, việc phát hành trái phiếu của An Gia không có trở ngại gì nhiều vì công ty ít phát hành trái phiếu. Chính sách siết chặt phát hành trái phiếu của Chính phủ không ảnh hưởng tới An Gia. Công ty phát hành trái phiếu để huy động vốn, M&A dự án.

Cổ phiếu giảm sâu, quỹ ngoại chiến lược cũng rời bỏ

Trong đà giảm của cổ phiếu bất động sản thì AGG cũng không nằm ngoài thị trường. Sau khi lập đỉnh vào giữa tháng 3 với mức giá 52.900 đồng/cổ phiếu (ghi nhận trong phiên 18/3/2022), cổ phiếu AGG đã rơi xuống vùng giá 35.000 đồng/cổ phiếu, tương đương sụt giảm khoảng 34%. Vốn hoá mất hơn 2.000 tỷ đồng từ mức đỉnh.

Trước đà giảm này, nhiều cổ đông lần lượt tháo chạy khỏi doanh nghiệp của ông Nguyễn Bá Sáng. Gần đây là việc nhóm quỹ Dragon Capital hạ tỷ lệ sở hữu xuống dưới 5%, thu về 187 tỷ đồng và không còn là cổ đông lớn.

Đáng nói là động thái của quỹ Creed Investment, đầu năm 2021, quỹ Creed Investment đã bán ra toàn bộ 4,5 triệu cổ phiếu AGG cuối cùng và không còn nắm sở hữu nào An Gia. Đây là lần thứ 3 cổ đông ngoại lớn nhất thực hiện thoái vốn sau khi 75 triệu cổ phiếu AGG lên sàn.

Trước đó, quỹ đầu tư đến từ Nhật Bản liên tục hứa hẹn sẽ đầu tư chiến lược và đồng hành cùng sự phát triển của công ty. Nhưng những động thái trên phản ánh rõ, việc Creed Group đầu tư vào An Gia chỉ để kiếm lời từ giá cổ phiếu thay vì đồng hành chiến lược.

Về phía Creed Group, đây là tập đoàn đầu tư bất động sản đến từ Nhật Bản, tham gia vào thị trường địa ốc Việt Nam từ năm 2014 với tư cách là quỹ đầu tư Creed Group.

Creed Group và An Gia hợp tác đầu tư từ năm 2015 và quỹ ngoại này bắt đầu thoái vốn tại An Gia. Theo chia sẻ từ An Gia, tùy dự án mà doanh nghiệp sẽ nắm giữ 30-50,1% cổ phần phổ thông và xấp xỉ 20% cổ phần ưu đãi hoàn lại hoặc khoản vay chuyển đổi tại công ty nắm giữ dự án - những đơn vị đứng tên để nhận chuyển nhượng dự án, nhận chuyển nhượng phần vốn góp của công ty sở hữu dự án. An Gia tham gia góp vốn hoặc cung cấp khoản vay.

|

| Dự án The Sóng Vũng Tàu của An Gia. |

Dù đã thoái sạch vốn khỏi An Gia nhưng Creed Group và An Gia hiện vẫn hợp tác với vai trò là đơn vị phát triển dự án The Sóng tại Vũng Tàu. Dự án The Sóng có tổng diện tích sàn hơn 12,3 ha, gồm 36 tầng, cung cấp hơn 1.500 căn hộ và shophouse. Dự án khởi công từ quý 4/2019, hoàn thành vào quý 1/2022 và đã tiến hành bàn giao hơn 1.500 căn hộ từ tháng 6/2022.

Giọt nước tràn ly là những ngày đầu tháng 10/2022, Creed Group đã dứt tình hoàn toàn với An Gia khi chuyển nhượng luôn dự án trên thông qua chuyển nhượng hơn 2,7 triệu cổ phần ưu đãi hoàn lại tại CTCP Tư vấn Hoàng Ân cho An Gia.

CTCP Tư vấn Hoàng Ân đang gián tiếp sở hữu dự án này với tư cách là công ty mẹ của CTCP Đầu tư Du lịch Phước Lộc - chủ đầu tư dự án The Sóng.

Theo chia sẻ tại Đại hội đồng cổ đông thường niên của An Gia diễn ra vào tháng 4, lãnh đạo doanh nghiệp chia sẻ dự kiến dự án này sẽ mang về cho công ty lợi nhuận khoảng 350 tỷ đồng.

Tại thời điểm cuối quý 2/2022, An Gia sở hữu 50,01% vốn Hoàng Ân, tương ứng vốn góp 150 tỷ đồng. Sau khi nhận chuyển nhượng thêm 2,7 triệu cổ phần, An Gia sẽ tăng sở hữu tại công ty này lên 59,01% vốn.