FE Credit đóng góp gần phân nửa lợi nhuận cho VPBank

VPBank mua lại Công ty Tài chính Vinacomin năm 2014 và đổi tên thành FE Credit. Được biết, FE Credit đang có vị thế dẫn đầu, chiếm tới quá nửa thị phần thị trường tài chính tiêu dùng trong nước.

Theo Báo cáo thường niên của VPBank, đến cuối năm 2019, mạng lưới của FE Credit đã trải rộng khắp cả nước, với hơn 9.000 đối tác tại 13.000 điểm giao dịch. Mức độ bao phủ rộng lớn đã tạo điều kiện cho FE Credit cung cấp các sản phẩm tài chính đa dạng tới hơn được hơn 10 triệu khách hàng.

Theo báo cáo về kết quả kinh doanh trong năm 2019, Công ty Tài chính FE Credit cho biết tổng khối lượng giải ngân cả năm đạt 72.500 tỷ đồng, tăng 19% so năm 2018. Dư nợ vào khoảng 60.594 tỷ đồng, vượt 13,7%.

Tổng huy động vốn của doanh nghiệp vào cuối năm 2019 là 70.646 tỷ đồng, cao hơn 17,4% so với cùng kỳ năm trước. Trong đó, 43% vốn huy động đến từ việc phát hành giấy tờ có giá trị, 23% từ các khoản vay nước ngoài và 18% từ vốn và quỹ của công ty.

Tỷ lệ lãi cận biên (NIM) năm 2019 của FE Credit tiếp tục tăng trưởng 31,3%, cao hơn so với mức 28,4% của năm trước. Công ty có tổng thu nhập hoạt động trong 4 quý (không bao gồm các nguồn thu nhập khác) đạt 18.152 tỷ đồng, tăng 29% so với năm 2018.

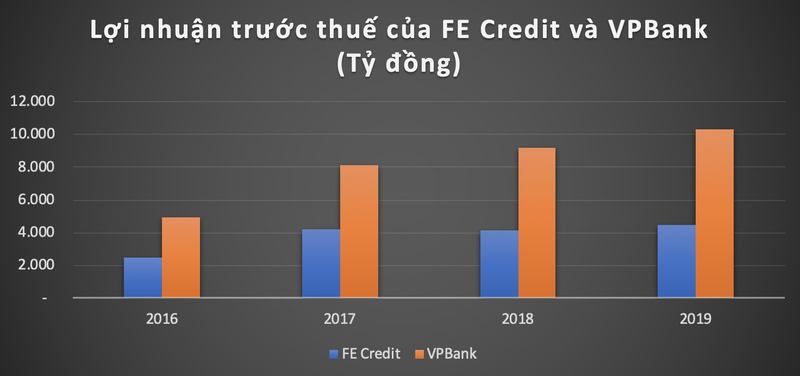

Trong khi đó, tỷ lệ chi phí trên thu nhập (CIR) năm 2019 là 31,3%, cải thiện so với mức 32,1% năm 2018. Lợi nhuận trước thuế năm 2019 của doanh nghiệp đạt 4.488 tỷ đồng, tăng 8,2% so với năm 2018. Với kết quả này, doanh nghiệp đã đóng góp đáng kể vào tổng lợi nhuận của VPBank, ở mức 43,4% trong năm 2019.

Tại Đại hội đồng cổ đông thường niên VPBank mới đây, lãnh đạo Ngân hàng có chia sẻ đến thời điểm này, FE Credit có mức tăng trưởng tín dụng hơn 1% và cũng xác định sẽ tiếp tục kiểm soát chặt chẽ trong tháng 6 với mức tăng trưởng chỉ khoảng 1-2%.

Fe Credit cũng đã giảm mạnh tỷ lệ nợ xấu từ mức 6% cùng kỳ 2019 xuống chỉ còn 4,4% như hiện nay - con số tương đối thấp trong lĩnh vực tài chính tiêu dùng.

Trong giai đoạn trước đó từ 2016 đến hiện tại, FE Credit luôn có đóng góp hơn 45% lợi nhuận vào lợi nhuận của VPBank và được xem như là “gà đẻ trứng vàng” của Ngân hàng này.

|

| �FE Credit đóng góp hơn 40% lợi nhuận hằng năm cho VPBank. |

VPBank dự kiến bán tối đa 49% vốn FE Credit

Trong đầu năm 2020, Ngân hàng Nhà nước đã chấp thuận chuyển đổi FE Credit từ mô hình công ty trách nhiệm hữu hạn một thành viên sang công ty cổ phần. Việc chuyển đổi sang mô hình công ty cổ phần là một bước đi cần thiết để FE Credit có thể đẩy nhanh thực hiện IPO.

Về kế hoạch IPO của công ty tài chính FE Credit, đại diện VPBank cho biết, kế hoạch này vẫn đang thực hiện và việc lựa chọn đối tác cũng có những kết quả tích cực. Dịch COVID-19 cũng làm ảnh hưởng ít nhiều đến tâm ý các nhà đầu tư nước ngoài và do đó cũng ảnh hưởng phần nào đến việc lựa chọn đối tác cho FE Credit.

Hiện nay, VPBank cho biết đang triển khai việc thoái bớt vốn tại FE Credit, điều này khiến nhiều cổ đông tại hội trường khá thắc mắc sau khi thoái vốn thì VPBank dự kiến lấy phần hao hụt do thoái vốn để đắp lại?

Ông Ngô Chí Dũng, Chủ tịch HĐQT VPBank cho biết, FE Credit có thể kêu gọi tối đa tới 49% vốn từ nhà đầu tư nước ngoài. Tất nhiên, việc bán tới 49% vốn sẽ làm giảm quyền lợi của ngân hàng mẹ.

Tuy nhiên, khi đối tác có khả năng mua tới 49% vốn FE Credit cũng sẽ đem theo công nghệ, kinh nghiệm, nguồn vốn hùng hậu vào đây và đó là điều tốt cho FE Credit.

Cùng với đó, lượng tiền bán vốn tại FE Credit mà ngân hàng mẹ thu về cũng sẽ có phương án để được sử dụng hiệu quả nhất, có thêm cơ hội để ngân hàng tập trung vào những mảng kinh doanh chiến lược, ông Dũng nói.

Giải thích rõ hơn, ông Nguyễn Đức Vinh, Tổng giám đốc VPBank cho biết, VPBank xác định rõ chiến lược trở thành ngân hàng bán lẻ hàng đầu. Tuy nhiên, trọng tâm cũng có những thay đổi nhất định trong từng giai đoạn.

Ví dụ, trong thời gian gần đây, ngân hàng có tập trung nhiều vào mảng trái phiếu doanh nghiệp, đặc biệt trong quý 1 và 2 vừa qua vì thị trường cũng có những diễn biến khác thường.

"Ngân hàng không thể bỏ những doanh nghiệp SME đang lớn mạnh đã từng được ngân hàng hỗ trợ từ khi còn nhỏ. Cùng với đó, thời điểm vừa qua, phân khúc khách hàng ngân hàng muốn hỗ trợ nhưng lại đang gặp khó khăn nên phải dừng lại và tìm kiếm cơ hội khác.

Vì vậy, việc mở rộng đối tượng cho vay với những dự án lớn hơn, khách hàng lớn hơn trong 6 tháng đầu năm 2020 là hợp lý và 6 tháng cuối năm ngân hàng sẽ tiếp tục quay trở lại với những đối tượng mục tiêu như trước đây", ông Vinh nói.

|

| VPBank đang có ý định gì khi thoái vốn FE Credit? |

2020 đã không mấy sáng sủa, bán bớt FE Credit thì VPBank sẽ ra sao?

Tại Đại hội đồng cổ đông thường niên 2020, ông Nguyễn Đức Vinh, Tổng giám đốc VPBank cho biết, đầu năm nay, VPBank đặt mục tiêu tăng trưởng rất tham vọng: Lợi nhuận trước thuế đạt 13.500 - 14.000 tỷ đồng, tăng 29%. Tuy nhiên, dịch bệnh xảy ra buộc ngân hàng phải điều chỉnh kế hoạch.

Theo kế hoạch mới được trình Đại hội, VPBank đặt kế hoạch lợi nhuận trước thuế năm nay khoảng 10.214 tỷ đồng, giảm 1,1% so với năm 2019. Trong đó, lợi nhuận ngân hàng mẹ vẫn đặt mục tiêu tăng trưởng 15%, song lợi nhuận của FE Credit sẽ điều chỉnh giảm nhẹ bởi quan điểm phát triển thận trọng, có thể phải tăng mạnh trích lập dự phòng rủi ro.

Trong quý 1, VPBank ghi nhận 2.911 tỷ đồng lợi nhuận hợp nhất trước thuế, tăng 63% so cùng kỳ. Trong đó, lợi nhuận trước thuế của ngân hàng riêng lẻ là 2.074 tỷ đồng và của công ty FE Credit là 917 tỷ đồng.

Thu nhập từ nợ đã xử lý rủi ro tăng trưởng mạnh so với cùng kỳ năm ngoái, của ngân hàng riêng lẻ tăng 111% và 90% đối với FE Credit, góp phần đưa thu nhập của hợp nhất tăng gấp đôi.

Trong một báo cáo phân tích của Mirae Asset, nhóm phân tích cho rằng trong quý 1, mức tăng trưởng danh mục cho vay của VPBank tương đối thấp, nguyên nhân do: Hạn chế cho vay mới nhóm khách hàng cá nhân và SME – các đối tượng được xác định là bị ảnh hưởng từ dịch bệnh – để phòng ngừa rủi ro nợ xấu tăng cao.

Bên cạnh đó là giảm hạn mức tín dụng đã cấp hoặc hủy hạn mức đối với các khách hàng không giao dịch (vay nợ) thường xuyên và Tăng cường tín dụng cho các nhóm khách hàng không bị ảnh hưởng bởi dịch và có cơ cấu tài chính lành mạnh.

Vì vậy, tỷ lệ khách hàng cá nhân và SME trong cơ cấu tín dụng của ngân hàng mẹ đã giảm từ 54% trong năm 2019 xuống còn 51% trong quý 1/2020.

Theo thống kê thì trong các kỳ khủng hoảng, doanh thu của các công ty tài chính hoạt động tại các nước đang phát triển sẽ bị ảnh hưởng nặng nề với mức giảm doanh thu trung bình là 50% trong khi lợi nhuận âm là hoàn toàn có thể xảy ra.

Nhìn chung nhận định về điểm nhấn và rủi ro đối với VPBank, nhóm chuyên gia Mirae Asset cho rằng dịch bệnh sẽ ảnh hưởng xấu đến nguồn thu nhập chủ đạo của VPB – doanh thu từ danh mục tín dụng.

Với những ảnh hưởng khá tiêu cực từ dịch bên, hơn nữa việc giảm bớt lợi nhuận hợp nhất từ việc thoái vốn “con cưng” FE Credit sẽ khiến VPBank càng thêm khó trong năm 2020 này.